08 June 2017

Mancher Tag beginnt gleich zu Anfang mit großen Erkenntnissen. So fiel mir heute morgen ein Blog-Artikel von Salome Preiswerk, Gründerin des Fintechs Whitebox, auf. Der Titel: "Drei Börsenweisheiten, die Sie getrost vergessen können". Darin stellt Frau Preiswerk drei bekannte Börsenweisheiten auf den Prüfstand - und hat diese als untauglich entlarvt. Was sie dabei jedoch übersehen hat ist, dass diese Börsenweisheiten vielleicht etwas anderes beschreiben, als sie denkt. Entsprechend habe ich mich mit den gleichen Weisheiten auseinander gesetzt und möchte zumindest noch ein paar ergänzende Ausführungen machen.

"Sell in May and go away"

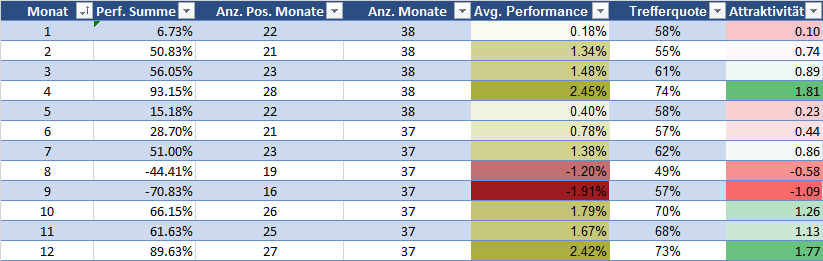

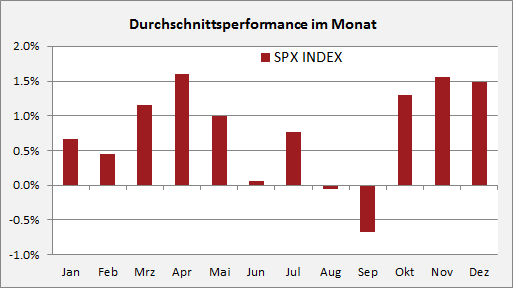

Gleich zu Anfang des interessanten Beitrags vergaloppiert sich die Autorin gleich mehrere Male! Zum einen "testet" Sie die Weisheit, in dem Sie auf den Mai alleine abstellt. Das sagt die Weisheit aber nicht, sondern sie legt einen Verkauf im Mai nahe, um zu Beginn der saisonal stärkeren Phase (ab Oktober) wieder zu investieren. Schauen wir uns also die Performance des DAX von Ende April bis Ende September an und vergleichen diese Performance mit der Restzeit. Die nachfolgende Tabelle zeigt die durchschnittlichen Monats-Returns des DAX seit 1980 sowie die Trefferquote (wie oft wurde das Vorzeichen des Durchschnittsmonats erzielt) und einen "saisonalen Attraktivitäts-Scores".

Es ist unschwer zu erkennen, dass die Monate Mai bis September durchschnittlich wesentlich unattraktiver sind, als die anderen Börsenmonate des Jahres. Gleiches trifft auch auf den US-Aktienmarkt zu (zweite Grafik). Natürlich könnte diese Anomalie Zufall sein und tatsächlich ist sie zeitlich nicht exakt stabil. Wichtig für eine Anlagestrategie ist aber, ob sie rational / ökonomisch fundiert ist. Und dies trifft auf viele Saisonmuster zu. Denn menschliches Leben vollzieht sich in Rhythmen. Viele Menschen begeben sich in den Sommermonaten in den Urlaub und das führt dazu, dass weniger bzw. andere Nachrichten in dieser Zeit produziert werden, der Börsenhandel umsatzärmer und damit wahrscheinlich anfälliger ist. Wer solche Muster als Unfug abtut, der sollte sich beispielsweise mit dem auffälligen Saisonmuster bei Yen und japanischen Aktienmarkt rund um den 31. März (Bilanzstichtag) befassen. Darin wird am ehesten deutlich, dass es in unserem Verhalten sehr wohl wiederkehrende Muster und damit saisonale Schwankungen gibt.

Frau Preiswerk führt an, dass solche Muster nur dann ab und an funktionieren, weil es eine "selbsterfüllende Prophezeiung" gibt. Es ist richtig, dass eine solche Strategie weit davon entfernt ist, immer zu funktionieren. Welche Strategie tut dies? Aber die Unterschiede einzelner Monate sind statistisch signifikant. Zudem ist zu bedenken, dass sich verschiedene Zyklen überlagern. So spielt für die US-Märkte der US-Präsidentschaftszyklus genauso eine Rolle, wie Kitchin- oder Juglar-Zyklen für die Wirtschaft.

Aber der eigentliche Denkfehler liegt in der selbsterfüllenden Prophezeiung. Als erfahrene Sentimentanalysten wissen wir, dass Strategien genau dann versagen, wenn die Mehrheit daran glaubt. An der Börse passiert selten, was die Masse erwartet. Wenn also "sell in May" in einem Jahr stark in der öffentlichen Diskussion thematisiert wird, dann findet der Effekt genau dann oftmals nicht statt bzw. zeitlich stark verschoben. Das ist das Wesen der Börse!

Die Autorin des Beitrags führt zudem an, dass man aus vergangenen Mustern nicht auf die Zukunft schließen kann. Auch diese Aussage ist sehr verwunderlich. Wenn dem so wäre, könnte man überhaupt auf keine Zukunftsentwicklung schließen. Whitebox vertritt einen "fundamentalen Ansatz", der auf unterbewertete Anlagen setzt. Das würde keinen Sinn machen, wenn vergangene Daten keine Bedeutung für die Zukunft hätten. Denn dies schließt selbstverständlich jede Form von Analyse, auch die fundamentaler Daten, mit ein. Und gilt hier nicht die selbsterfüllende Prophezeiung, dass die Kurse unterbewerteter Aktien steigen, weil so viele Anleger nach diesen Aktien suchen und kaufen? Liebe Frau Preiswerk, da sind aber einige logische Fehlschlüsse in Ihrer Argumentation!

"Buy the rumor, sell the fact"

Bei dieser Weisheit geht es nicht um das Handeln auf Gerüchte. Das macht vielfach keinen Sinn, weil es an der Börse jeden Tag Unmengen an "Noise", also wertlosen Daten und Informationen, zu Aktien und Märkten gibt. Diese werden von den Anlegern vielfach für "Fakten" gehalten und führen dazu, dass die meisten Anleger zu viel handeln und ihre Rendite unnötig schmälern. Doch dieser Umstand ist nicht Gegenstand der Börsenweisheit!

Vielmehr sagt diese Weisheit, dass an der Börse mit "vollendeten Tatsachen" kein Geld zu machen ist, sondern der Spekulant nur dann eine Rendite erwarten kann, wenn er die Unsicherheit, dass eine Entwicklung die er erwartet auch nicht eintreten kann, in Kauf nimmt. Die meisten Menschen hassen Unsicherheit und vor allem Volkswirte neigen dazu, erst dann eine Empfehlung abzugeben, wenn sie "ganz sicher" sind. An der Börse wird für sichere Tatsachen jedoch keine Rendite gewährt. André Kostolany sprach in diesem Zusammenhang vom "fait accompli". Sobald die Dinge klar sind, spielen sie für die Kurse keine Rolle mehr.

"The trend is your friend"

Tja, liebe Autorin, auch hier würde ich sagen: knapp vorbei ist auch daneben! Zunächst einmal ist die Weisheit in ihrer engen wörtlichen Übersetzung zwangsläufig richtig. Denn ich kann als Anleger nur dann gewinnen, wenn ich eine Position habe, die mit dem vorherrschenden Trend im Einklang steht. Nur dann entwickelt sich meine Gewinn- und Verlustrechnung in die richtige Richtung. Sodann zieht die Autorin die Weisheit in Frage, weil sie diese auf Herdentrieb zurückführt.

Bei einer "Trendfolgestrategie" geht es jedoch nicht darum, "irgendjemandem" zu folgen, sondern darum, den Kursen / dem Markt zu folgen! Der Investor versucht ein vorhandenes Marktmomentum zu nutzen, weil er davon ausgeht, dass es sich fortsetzt. Mathematisch spricht man davon, dass es eine Autokorrelation in den Märkten geben muss. Und tatsächlich ist dieser Momentumeffekt inzwischen wissenschaftlich bestätigt. In der Behavioral Finance-Forschung sind inzwischen zwei Basisstrategien als fundiert anzusehen: die "Value"-Strategie (die funktioniert, weil Menschen zu unrecht die Highflyer kaufen und die zurückgebliebenen Aktien meiden) und die "Momentum"-Strategie, also Trendfolge auf Basis einer Momentum- / Trendanalyse.

Die Autorin kritisiert die Weisheit, weil sie meint, ein Trend entstünde durch Herdentrieb. Herdentrieb meint, das wir Menschen als soziale Wesen oftmals grundlos anderen Menschen folgen und damit - wie die Lemminge - ins Verderben rennen. In der Tat ist dieser Herdentrieb eine kritische Größe im Börsenhandel. Er kommt in unserer sentix-Analyse zum Beispiel darin zum Ausdruck, dass polarisierte Anlegerstimmungen oftmals zu sehr guten konträren Signalen führen.

Doch stimmt es, dass Trends durch Herdentriebe erzeugt werden? Wir können dies klar verneinen! Ganz im Gegenteil: die richtig starken und langen Trends entstehen, weil die Anleger große Schwierigkeiten haben, diese Trends zu erkennen und zu antizipieren. Denken Sie nur an den Zinsabwärtstrend der letzten Jahre: ein starker langer Trend. War die Masse da auf fallende Zinsen positioniert? Mitnichten. Wie viele Zinsprognosen der letzten Jahre haben korrekt einen Zinsrückgang erkannt? Wer aber als Trendfolger auf fallende Zinsen setzte, hatte eindeutig die höheren Renditen! Trendfolge kann Investoren also davor schützen, von Marktentwicklungen getroffen zu werden, die "fundamental / rational" nicht nachvollziehbar sind.

Unsere Analysen zeigen, dass Trends sehr wohl aber zu Ende gehen, wenn der Herdentrieb einsetzt. Dies ist das Erkennungszeichen des nahenden Endes (!) eines Trends. Wenn Anleger also endlich kapieren, dass ein Trend besteht und dann auf diesen in großer Zahl aufspringen, wird es gefährlich. Trends enden dann meist sehr schnell, weil die Börse - wie bereits gesagt - Mehrheitsmeinungen und -handlungen nicht belohnt. Als Faustformel kann man sagen: ein Trend ist umso länger und stärker, je langsamer (!) er von der Masse erkannt und genutzt wird. Besteht also mathematisch eine Autokorrelation, ist diese umso besser nutzbar, je weniger sie von der Masse erkannt wird.

Die Konklusion der Autorin, dass "Gefahr im Verzug ist, wenn zu viele Börsianer in eine Richtung rennen" ist also uneingeschränkt zu bejahen. Daraus aber abzuleiten, dass Trendfolge unnütz ist, ist falsch.

Fazit

Wie so oft im Leben, steckt in jeder Weisheit, auch den Börsenweisheiten, ein Stück Wahrheit. "Weisheiten" entstehen in unserer Sprache, weil sie sich für Praktiker als nützlich erwiesen haben. Dabei vereinfacht eine solche Weisheit immer den Sachverhalt, um ihn griffig zu machen. Eine Weisheit deshalb nur am "engen Wortlaut" zu beutreilen, wird diesen nicht gerecht. Etwas tiefer - und mit dem Blick fürs praktisch-wesentliche - muss man da schon einsteigen.