|

13. Dezember 2017

Posted in

Sonderanalysen

Im Sommer 2007 war die Welt der Anleger noch in Ordnung. Aktien sollten steigen, die Zinsen auch – und Probleme wie die sich abzeichnende Subprime-Krise am besten ignorieren. Dieses Erfolgsrezept erwies sich als kapitaler Fehler. Begehen die Anleger aktuell erneut einen historischen Fehler? Die Gefahr dazu, dass zeigen die sentix Overconfidence Indizes, besteht zumindest.

Wenn sich Märkte über einen längeren Zeitraum nur noch in eine Richtung bewegen, entsteht bei Anlegern der Eindruck eines „einfachen“ Marktumfeldes. Man muss nur die herrschenden Trends fortschreiben und partizipieren. Eine solche einseitige Wahrnehmung prüfen wir mit den sentix Overconfidence Indizes. Diese sind nicht aus der sentix Umfrage abgeleitet, sondern werden anhand einer Formel, welche die Einseitigkeit der Marktbewegung misst, er-rechnet. Der Wertebereich des Indikators schwankt dabei von -13 bis +13.

Werte von mehr als +7 signalisieren eine gefährliche Overconfidence, also Überschätzung der Aussichten durch die Anleger. Risiken steigen. Werte unter -7 dagegen signalisieren „Underconfidence“, also eine Unterschätzung der Aussichten.

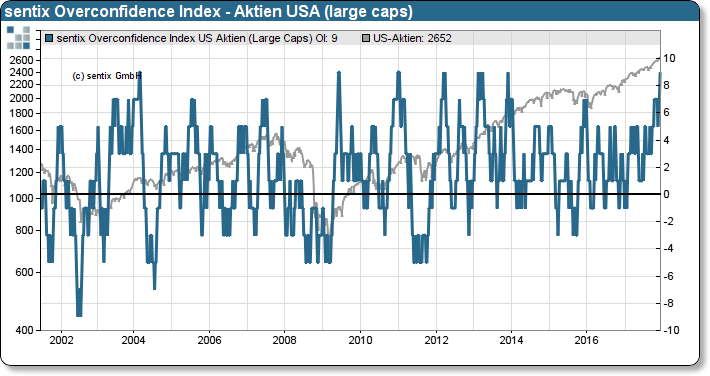

sentix Overconfidence Index US-Aktien (large caps)

Aktuell notiert der Wert für US-Aktien bei +9. Die Anleger nehmen den Markt als sehr bullish ausgerichtet war und wie die Prognosen der Banken für 2018 zeigen, wird dieser Trend auch eifrig in die Zukunft verlängert. Für US-Bonds dagegen sieht die Welt anders aus. Hier liegt der Wert bei -7. Entsprechend klar scheint für die Investoren zurzeit zu sein, dass Renten die klar schlechtere Wahl sind.

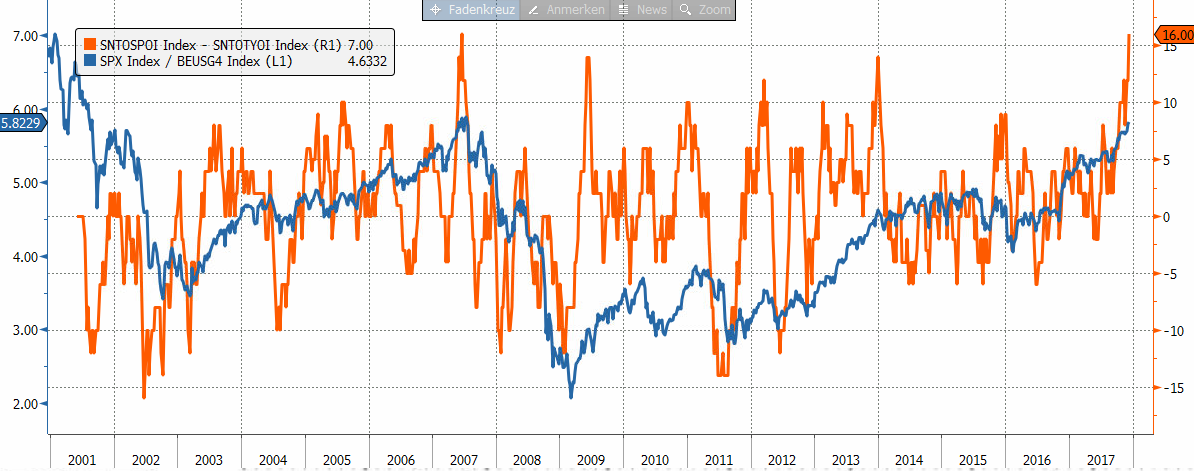

Betrachtet man den Abstand zwischen dem Aktien- und dem Bond-Indikatorwert, so beträgt dieser aktuell 16 Punkte. Das ist ein Allzeit-Hoch. Denn das bei Aktien und Rentenzeitgleich gegensätzliche Extremwerte erreicht werden, ist eher selten. Genau genommen hat sentix in der Historie nur ein einziges Mal zuvor einen Wert von 16 als Differenz aus Aktien- und Renten-Overconfidence gemessen.

Und das war im Juni 2007, am Vorabend der Finanzkrise!

Der Rest ist Geschichte. Diese überbordende Aktienzuversicht relativ zu Renten wurde in den nachfolgenden beiden Jahren hart bestraft. Aktien verloren massiv relativ zu Anleihen. So schlimm muss es dieses Mal nicht wieder kommen. Ähnlich hohe Werte im Indikator führten zu geringeren Aktienverlusten relativ zu Anleihen. Die absolute Richtung von Aktien und Anleihen ist übrigens damit nicht festgelegt. Der Indikator trifft eine Aussage zur relativen Performance.

Investoren, die sich für Anlagen im US-Markt interessieren, sollten sich derzeit weniger darauf verlassen, die beste-henden Trends fortzuschreiben. Das wäre „overconfident“, sondern durchaus für 2018 in Betracht ziehen, dass Aktien nicht so alternativlos sind, wie sie derzeit scheinen.

sentix Overconfidence Index US-Aktien zu US-Anleihen (Spread) und relative Performance S&P500 zu US-Anleihen (7-10 Jahre Restlaufzeit)

Hintergrund

Der sentix Overconfidence Index (OCI) zeigt an, wie wahrscheinlich es ist, dass zu einem gegebenen Zeitpunkt die Preisbewegung an einem Markt von den Anlegern als Trend wahrgenommen wird. Je höher diese Wahrscheinlichkeit, desto anfälliger sind die Anleger für eine Selbstüberschätzung ihrer eigenen Prognosefähigkeiten. Im Falle einer sol-chen „Overconfidence" steigt wiederum die Wahrscheinlichkeit für eine Preisbewegung gegen den Trend, da Investo-ren dann dazu tendieren, übermäßige Positionen aufzubauen.

Der sentix OCI ist auf Werte zwischen -13 und +13 normiert. Nimmt der Index Werte jenseits des Intervalls von -7 bis +7 an, ist die Wahrscheinlichkeit dafür hoch, dass sich bei den Investoren bereits eine starke Trendwahrnehmung und da-mit ein hoher Grad an Selbstüberschätzung und Sorglosigkeit eingestellt hat.

Die aktuelle Umfrage zum sentix Sentiment ist in der Zeit vom 07.12. bis zum 09.12.2017 unter rund 1.000 privaten und institutionellen Investoren durchgeführt worden.