sentix Investor positioning

Die sentix Anlegerpositionierung ist ein Maß dafür, wie stark die Anleger in einen Markt investiert sind. Mit ihrer Hilfe kann grundsätzlich Market-Timing vorgenommen oder verbessert werden. Die sentix Anlegerpositionierung ist anders als die meisten sentix-Indizes kein Indikator, der Erwartungen widerspiegelt, die von Emotionen oder der Ratio geprägt sind. Positionierungsdaten sind Daten aus dem Bereich der „Aktion“: Hier sind bereits Fakten in Form von Transaktionen geschaffen worden, die zu entsprechenden Wertpapierbeständen geführt haben. Besonders spannend wird es deshalb in solchen Situationen, in denen diese Fakten nicht mehr den Erwartungen der Investoren und / oder der Preisentwicklung entsprechen. Dann entstehen kognitive Dissonanzen, die nach Auflösung verlangen.

Wie man den Indikator nutzt

Die sentix Anlegerpositionierung findet im Research auf verschiedene Weise Verwendung: Der Index kann z.B. als Richtungsindikator für die Preisentwicklung am betrachteten Markt genutzt werden. Verbreitet ist auch sein Einsatz als konträrer Indikator, wenn der Index in Extrembereiche vordringt. Schließlich kann ein Auseinanderdriften von Positionierung und Preisen in jeder Marktphase ein Hinweis darauf sein, dass demnächst die aktuelle Preisbewegung – zur Bereinigung der entstandenen kognitiven Dissonanz – durch Portfolioanpassungen verstärkt wird. Die sentix Anlegerpositionierung ist isoliert einsetzbar oder in Kombination mit anderen Indikatoren, z.B. mit dem sentix Strategischen Bias und dem sentix Sentiment.

Entscheidend ist die Breite! Oder: Von zittrigen und von starken Händen

Häufig wird die Frage gestellt, wie es sein kann, dass die Positionierung innerhalb relativ kurzer Zeit zuerst sehr hoch und später äußerst niedrig ist? Was passiert dann mit den betrachteten Wertpapieren, z.B. mit den europäischen Aktien? Wohin verschwinden sie?

Im Wesentlichen wandern diese Aktien im Falle sinkender (Gesamt-)Positionierungsdaten weg von der breiten Masse der Anleger hin zu nur noch sehr wenigen, in der Regel mit einer höheren Risikotragfähigkeit ausgestatteten Investoren. Die „zittrigen Hände" reichen dann also gleichsam ihre Wertpapiere an die „starken Hände" weiter. Im Extremfall würde nur noch ein (befragter) Anleger alle Aktien halten. Dann läge der durchschnittliche Investitionsgrad aller Investoren laut sentix Anlegerpositionierung (aufgrund ihrer Konstruktionsweise) nahe null – auch weil der Investitionsgrad, der in der Umfrage angegeben werden kann, nach oben begrenzt ist (s. hierzu auch „Fragestellung" und „Berechnung der sentix Anlegerpositionierung" weiter unten).

Der Effekt von Benchmarkanpassungen

Ein weiterer Grund dafür, dass der gemessene Investitionsgrad im Zeitablauf schwankt, liegt darin, dass die zur Ermittlung der sentix Anlegerpositionierung gestellte Frage eine relative ist: Die Anleger sollen im Verhältnis zu ihrer „Benchmark" angeben, welcher ihr tatsächlicher oder empfohlener Investitionsgrad ist. Solche „Benchmarks" werden aber mit der Zeit angepasst, weil sich die Risikoneigungen und / oder die Risikobudgets der Anleger verändern. Sind die Investoren z.B. in Aktien übergewichtet und steigen dann die Kurse, erhöht das tendenziell die Risikobudgets. Gleichzeitig nimmt in einer solchen Situation die Risikoneigung im Durchschnitt zu (Overconfidence-Effekt). Beides führt in der Regel zu Benchmarkanpassungen nach oben.

Zur Verdeutlichung des Effekts einer solchen Anpassung auf den Investitionsgrad sei ein Extrembeispiel angenommen: Heben in dieser Situation alle Investoren gleichzeitig ihre Aktien-Benchmarks an, fällt der Investitionsgrad der sentix Anlegerpositionierung, ohne dass sich an der Verteilung der Dividendentitel unter den Investoren etwas geändert hätte. Dieser Effekt trübt tendenziell die Eigenschaft der sentix Anlegerpositionierung als Richtungsindikator und steht hinter manchen zu beobachtenden Gegenbewegungen in den Trends des Indikators.

Zumeist läuft die von sentix gemessene Positionierung den Kursen voraus. Warum?

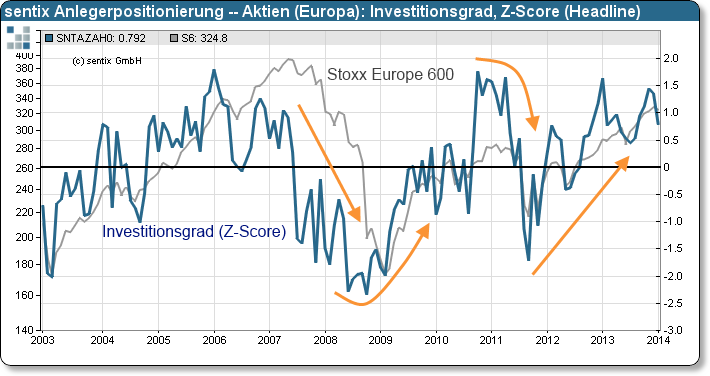

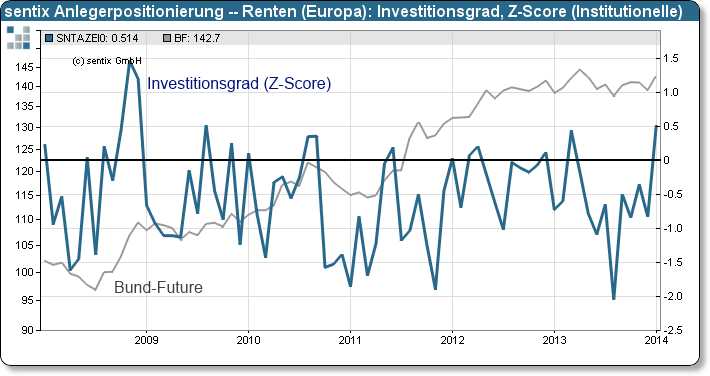

Typischer Weise (vgl. Abbildungen 1 und 4) läuft die sentix Anlegerpositionierung jedoch der Kursentwicklung voraus und kann somit als Richtungsindikator fungieren. Dass ein positiver Zusammenhang zwischen der Positionierung und dem Preis des betrachteten Marktes besteht, erklärt sich zunächst über die steigende (fallende) Zahl von Käufern, die im Falle steigender (fallender) Positionierung am betrachteten Markt auftreten. Dass die sentix Anlegerpositionierung zudem tendenziell einen leichten Vorlauf vor der Kursentwicklung hat, liegt daran, dass die getätigten Positionierungsangaben der Anleger häufig erst noch Transaktionen nach sich ziehen. Das gilt umso mehr, als im Rahmen der sentix-Umfrage die Analysten unter den Umfrageteilnehmern ihre Positionierungsempfehlungen abgeben. Aus diesen Empfehlungen folgen aber erst mit gewisser zeitlicher Verzögerung Portfolioanpassungen und Transaktionen, die wiederum entsprechende Auswirkungen auf den Preis haben.

Diese Überlegungen erklären auch, warum es in Extrembereichen der Investitionsgrade naheliegend ist, dass Trendumkehren anstehen, die sentix Anlegerpositionierung hier also als konträrer Indikator Verwendung findet. Denn dann ist es sehr unwahrscheinlich, dass noch zusätzliche Käufer oder Verkäufer in den Markt kommen, die den laufenden Trend weiter stützen. Eine hohe Positionierung (ein hoher Investmentgrad) wird also grundsätzlich als Belastung für die Kurse verstanden, eine niedrige als Stütze.

Der Fall des Auseinanderdriftens von Positionierung und Preis

Weisen die Anleger eine ausgeprägte Positionierung (auf der einen oder der anderen Seite) auf und entwickelt sich dann der Preis am betrachteten Markt gegen sie, entsteht ein Spannungsverhältnis, das es aufzulösen gilt. Denn die Positionierung, die aufgrund bestimmter Erwartungen eingegangen wurde, passt dann nicht mehr zur Realität. Wurden beispielsweise Aktien in Erwartung steigender Kurse gekauft und fallen danach die Kurse, klafft eine Lücke zwischen Preiserwartungen und tatsächlicher Preisentwicklung. Es entsteht eine kognitive Dissonanz. Um diese aufzulösen, werden die Anleger nach einer gewissen Zeit ihre Aktien verkaufen – sofern sich die Kurse nicht erholen. Derartige Portfolioanpassungen werden dann aber dazu führen, dass die bereits beobachtbare Preisentwicklung noch verstärkt wird, im Beispiel würden durch die zunehmende Zahl von Verkäufern die Aktienkurse weiter sinken.

Unter- und Überinvestierung, neutral investierte Anleger

In der Indikatorfamilie der sentix Anlegerpositionierung gibt es neben den bereits beschriebenen Investitionsgraden, die durchschnittliche Werte über alle Anleger darstellen, auch Indikatoren, die nur das Investitionsverhalten eines Teils der Investoren widerspiegeln.

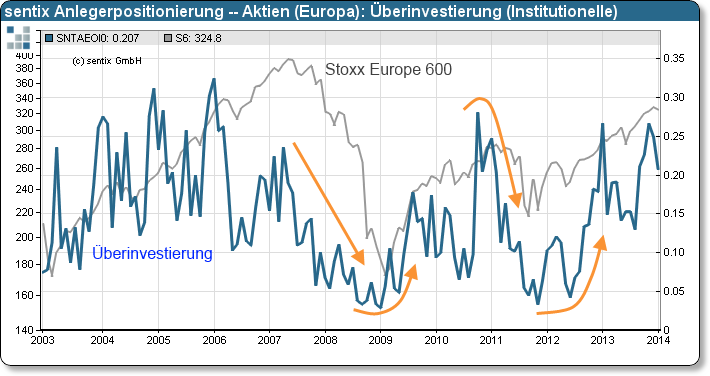

Diese Indikatoren sind einerseits die Indizes zur Unter- und zur Überinvestierung. Der Index zur Unterinvestierung (exakte Bezeichnung: „Extreme Unterinvestierung") an den Rentenmärkten gibt den Teil der Investoren an, der unter 80% in Relation zur Benchmark investiert ist. Der zugehörige Indikator für die Aktienmärkte entspricht dem Teil der Anleger, die Short-Positionen unterhalten. Die Indizes zur Überinvestierung stellen für beide Märkte den Teil der Investoren dar, der über 100% im Vergleich zur Benchmark investiert ist.

Die sentix-Indikatoren zur Unter- und zur Überinvestierung sind Maßstäbe für die Spekulationsneigung der Anleger. je höher die Spekulationsneigung, desto höher die Wahrscheinlichkeit, dass der Markt in die von der Spekulationsneigung angezeigte Richtung überdehnt ist. Insofern sind diese Indizes im Wesentlichen als konträre Indikatoren einzusetzen. Der Vergleich der Abbildungen 1 und 3 zeigt (hier für den europäischen Aktienmarkt) aber auch, dass sie ebenso wie die durchschnittlichen Investitionsgrade überdies Qualitäten als Richtungsindikatoren besitzen. Ihre Bewegungen sind dabei ausgeprägter als die der durchschnittlichen Investitionsgrade.

Andererseits gibt es schließlich die Gruppe der neutral investierten Anleger, deren Anteil an allen Investoren der gleichnamige sentix-Indikator wiedergibt. Diese Gruppe scheut Investmentrisiken gegenüber der Benchmark. Eine hohe Quote ist meist dann zu verzeichnen, wenn Anleger Fehlpositionierungen aufgrund von Stopp-Loss-Maßnahmen ausgeglichen haben. Auch ist zu beobachten, dass die Gruppe der Neutralen umso größer wird, je länger ein Trend bereits gelaufen ist. Damit gibt der Indikator Hinweise auf anstehende Trenderschöpfungen.

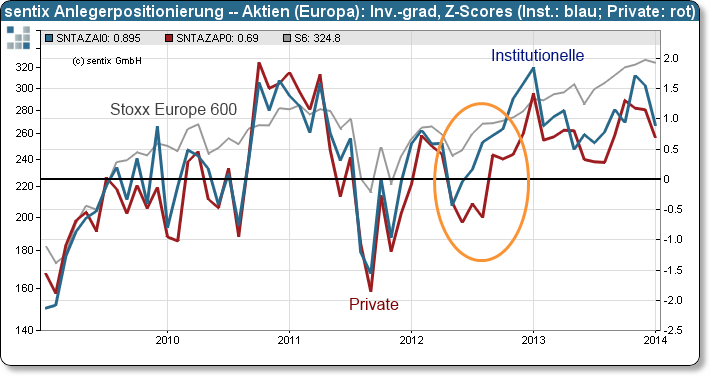

Institutionelle und private Investoren

Für die Indizes der sentix Anlegerpositionierung gibt es – wie für die meisten sentix-Indikatoren – Unterindizes der Gruppen der privaten und der Gruppe der institutionellen Investoren. Abbildung 2 zeigt für den europäischen Aktienmarkt, dass diese Subindizes häufig weitgehend parallel verlaufen, tendenziell der Index der Institutionellen aber einen Vorlauf vor dem der Privaten hat. Dies wird besonders deutlich im Jahr 2012, in das auch das Euro-Bekenntnis des EZB-Präsidenten Draghi fällt. Hier haben die Institutionellen offensichtlich viel schneller die Implikationen der Worte Draghis verstanden und dann auch in ihrer Positionierung durch Aktienkäufe umgesetzt.

Zusammenspiel mit anderen sentix-Indikatoren

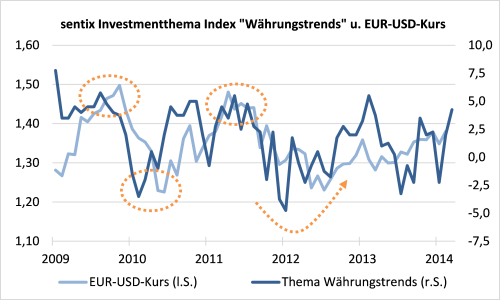

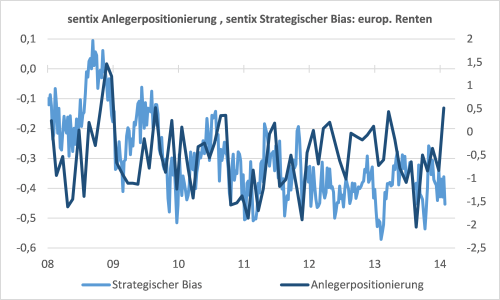

- Der sentix Strategische Bias ist wie das sentix Sentiment (s. unten) sehr eng mit der sentix Anlegerpositionierung verbunden – sowohl für die Aktien- als auch für die Rentenmärkte (s. Abbildungen 5 und 6). Er spiegelt formal die 6-Monats-Erwartungen der Anleger für die Kursentwicklung am jeweiligen Markt wider und – nach unseren Untersuchungen – damit die (rationalen) Grundüberzeugungen der Investoren. Theoretisch sollte auf eine gewonnene Grundüberzeugung eine entsprechende Positionierung folgen. Denn klafft zwischen beidem eine Lücke, besteht eine kognitive Dissonanz – die Erwartungen entsprechen nicht dem Faktischen. Diese Dissonanz muss aber früher oder später aufgelöst werden. In der Regel sollte dies hier in Richtung der Erwartungen geschehen, sofern es keine (institutionellen) Hindernisse gibt. Damit wäre der Strategische Bias ein Vorlaufindikator für die Positionierung. Dass dies meist so ist, zeigen Abbildung 5 und 6 für die europäischen Aktien- und Rentenmärkte. Der Vorlauf des Strategischen Bias vor der Positionierung bzw. das Schließen der kognitiven Dissonanz in einem solchen Fall bedeutet im Übrigen, dass sich die Zahl der Käufer an einem Markt verändert und entsprechende Preiswirkungen resultieren.

- Auch das kurzfristig orientierte sentix Sentiment, das von den Emotionen der Anleger geprägt ist, und die Positionierung können auseinanderklaffen und somit zu kognitiven Dissonanzen führen. Sind die Anleger z.B. in einer Assetklasse übergewichtet und zeigt sich im Sentiment Angst oder Panik, führt das normalerweise zu Verkäufen und somit zu einem Abwärtsdruck auf die Preise. Das kurzfristige, von Emotionen geprägte Motiv dominiert dabei in der Regel das längerfristige. Besteht also z.B. zwischen Strategischem Bias und der Positionierung Einklang, zwischen Positionierung und Sentiment aber Dissonanz, so wird meist die kurzfristige Dissonanz auf Kosten der längerfristigen Konsonanz aufgelöst. Liegt also z.B., passend zu einem erhöhten Strategischen Bias, eine Übergewichtung in Aktien vor und kommt kurzfristig Angst auf, wird diese Positionierung in den meisten Fällen reduziert werden. Dies führt dann allerdings zu einer neuen kognitiven Dissonanz, nämlich zwischen Positionierung und Strategischem Bias, die in der Folge wieder aufgelöst werden muss. Das Auf und Ab der Märkte kann sich also allein aus dem permanenten Öffnen und Schließen kognitiver Dissonanzen zwischen kurz- und längerfristigen Erwartungen und der Positionierung erklären...

Abbildungen und Beispiele

Beispiele zur Anlegerpositionierung

Beispiele in Verbindung mit dem Strategischen Bias

Indikatorkonstruktion

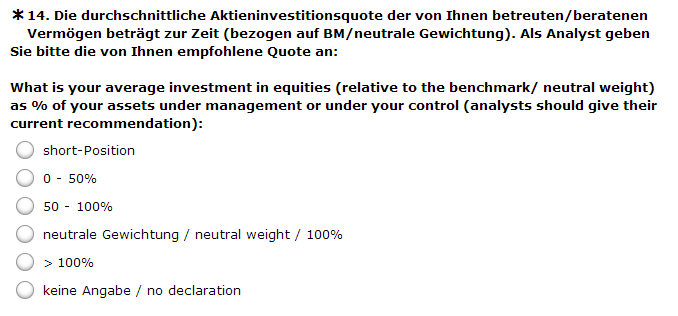

Fragenkatalog

Anmerkung: Für Privatanleger gibt es insgesamt sieben Investitionsgradklassen, also zwei mehr als bei den Institutionellen, deren Be-fragungsmaske hier dargestellt ist. Die Investitionsgradklassen der privaten sind in 20-Prozentpunkte-Schritten von 0 bis 100 % eingeteilt. Zu diesen fünf Klassen gibt es noch die Investitionsgradklasse „short" sowie die Klasse „>100%".

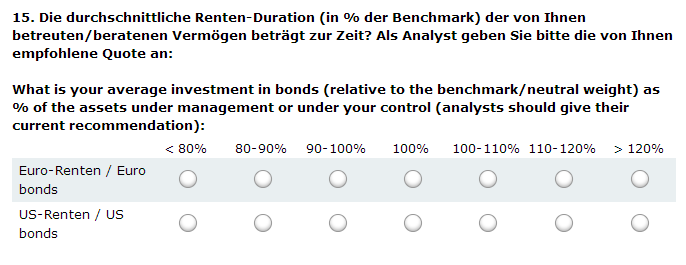

Anmerkung: Diese Befragungsmaske gibt es ausschließlich für institutionelle Investoren.

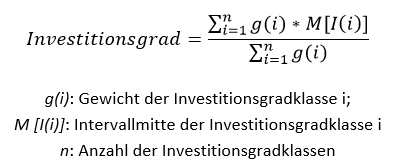

Berechnungsformel

Schritt 1

Anmerkung: Die Gewichte der Investitionsgradklassen entsprechen dem Anteil der Anleger, die in der Umfrage, die jeweilige Investitions-gradklasse angegeben haben. Für die Aktien-Investitionsgradklasse „Short-Position" wird ein mittlerer Investitionsgrad von -10% angenommen, für die Aktien-Investitionsgradklasse „>100%" ein mittlerer Investitionsgrad von 110%. Für die Renten-Investitionsgradklasse „<80%" wird ein mittlerer Investitionsgrad von 70% angenommen, für die Renten-Investitionsgradklasse „>120%" ein mittlerer Investitionsgrad von 130%. Zur Ausgestaltung der Investitionsgradklassen s. „Fragestellung" (oben).

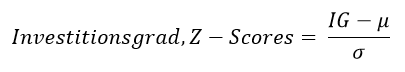

Schritt 2

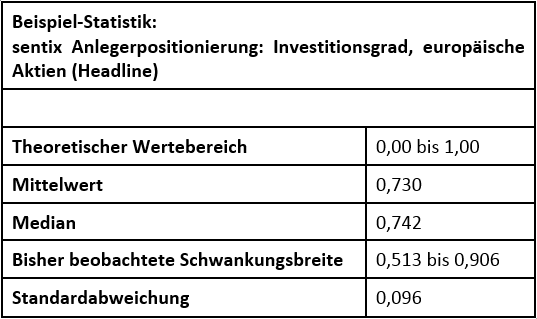

Anmerkung: IG: aktueller Investitionsgrad; µ: Mittelwert der Investitionsgrad-Beobachtungen; σ: Standardabweichung

Specifications

- Code: SNTA

- No. Serien: 22

- Start: 2002-03-25

- Rhythm.: monthly

- Fristigkeit: Lage

- Investor: Institutionelle, Privatanleger, Headline Index

- Land / Region: Euroland, USA

- Frei verfügbar: sentix Website, Bloomberg L.P.

Comments (0)