„Overconfidence-Index“ signalisiert Gefahr für den Rentenmarkt

Geschrieben von: Julien Mueller

|

01. August 2016

Posted in

Sonderanalysen

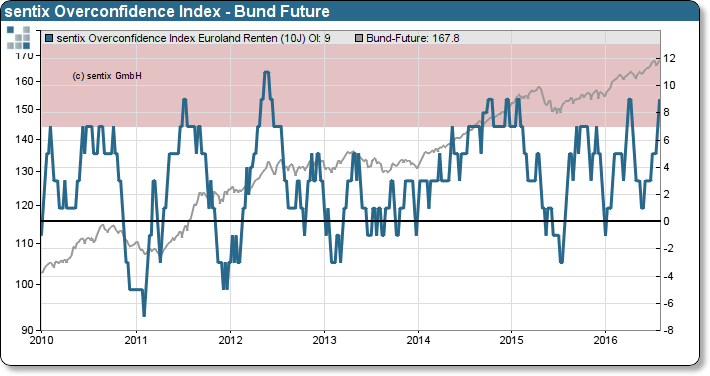

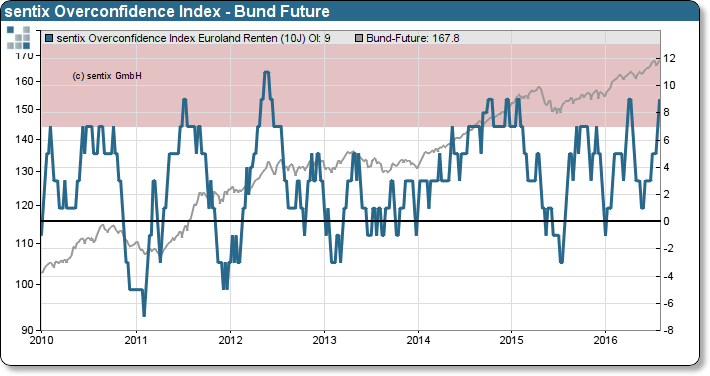

Der sentix Global Investor Survey weist auf erhebliches Risikopotenzial für Bundesanleihen hin, denn der sentix Overconfidence Index für den Bund-Future erreicht mit +9 Punkten einen Extremwert. In der Vergangenheit deuteten vergleichbare Indexstände auf Kursverluste hin.

Der sentix Overconfidence Index (OCI) steigt um +2 auf +9 Punkte und erreicht zum ersten Mal seit April wieder die obere Extremzone. Der hohe Overconfidence-Index ist ein Hinweis darauf, dass die Investoren bezüglich Bund-Future derzeit wieder einer sehr starken Trendwahrnehmung unterliegen. Diese Entwicklung begünstigt Sorglosigkeit und Selbstüberschätzung (eine detailliertere Erklärung finden Sie unter Hintergrund). Charakteristisch ist zudem, dass Risiko- und Positionsmanagement vernachlässigt werden. In solchen Situationen kann die Mehrheit der Investoren leicht auf dem falschen Fuß erwischt werden.

Aus der sentix Zeitreihe ist zu erkennen, dass eine vergleichbar starke Trendwahrnehmung, wie in 2011, 2012 und 2015, auf eine anstehende Korrektur des Bund-Future hindeutete (siehe Grafik). Statistisch lässt ein sentix OCI Wert von +9 Punkten auf einen durchschnittlichen Kursverlust des Bund-Futures von 1,5% innerhalb von 4 Wochen erwarten.

Hintergrund

Der sentix Overconfidence Index (OCI) zeigt an, wie wahrscheinlich es ist, dass zu einem gegebenen Zeitpunkt die Preis-bewegung an einem Markt von den Anlegern als Trend wahrgenommen wird. Je höher diese Wahrscheinlichkeit, desto anfälliger sind die Anleger für eine Selbstüberschätzung ihrer eigenen Prognosefähigkeiten. Im Falle einer solchen „Overconfidence" steigt wiederum die Wahrscheinlichkeit für eine Preisbewegung gegen den Trend, da Investoren dann dazu tendieren, übermäßige Positionen aufzubauen.

Der OCI wird aus den Preisbewegungen an den jeweiligen Finanzmärkten errechnet. Formal gibt er an, wie häufig die Preise an einem Markt in der jüngeren Vergangenheit gestiegen oder gefallen sind: Je höher der OCI steigt, desto häufi-ger haben die Preise zuletzt auf Wochensicht angezogen, je tiefer er notiert, desto öfter sind die Preise gefallen. In Analogie zu einem Münzwurfspiel ermittelt der Indikator, ob in einer definierten Serie von Würfen häufiger Kopf oder Zahl fällt.

Der Nutzen des OCI liegt in folgender Überlegung begründet: Wenn bei einem solchen Münzspiel auffallend häufig Kopf oder auffallend häufig Zahl fallen, würde von den Spielern ab einem gewissen Punkt die Fairness der Münze angezwei-felt. Die Spieler würden vermuten, dass die Münze gezinkt sei. Ähnlich ist es an den Finanzmärkten. Tendiert ein Markt z.B. dazu, deutlich öfter Anstiege als Rückgänge auszuweisen, vermuten die Anleger ab einem gewissen Punkt, dass der Markt einen positiven Bias aufweist, also ein Aufwärtstrend vorliegt. Ein solcher Markt ist scheinbar einfacher zu prognos-tizieren. Die subjektiv empfundene Konfidenz steigt, es kann zur Ausbildung von Overconfidence unter den Anlegern kommen. Overconfidence wiederum wirkt sich meist auf das Positionierungsverhalten der Investoren aus, da diese dann dazu tendieren, ihre Risikobudgets stärker auszulasten.

Der sentix OCI ist auf Werte zwischen -13 und +13 normiert. Nimmt der Index Werte jenseits des Intervalls von -7 bis +7 an, ist die Wahrscheinlichkeit dafür hoch, dass sich bei den Investoren bereits eine starke Trendwahrnehmung und damit ein hoher Grad an Selbstüberschätzung und Sorglosigkeit eingestellt hat.

Die Zeitreihen für die sentix Overconfidence Indizes gehen bis Juni 2001 zurück.

Die aktuelle Umfrage zum sentix Sektor Sentiment ist in der Zeit vom 28.07. bis zum 30.07.2016 unter 989 privaten und institutionellen Investoren durchgeführt worden.