sentix Sektor Sentiment (Aktien Euroland)

Das seit 2001 monatlich erhobene sentix Sektor Sentiment stellt formal die relativen 6-Monats-Erwartungen der Anleger für die 19 Branchen der europäischen Aktienmärkte nach der STOXX-Gliederung dar. Konkret beziehen sich die ermittelten Erwartungen auf die Performance einer Branche im Vergleich zum Gesamtmarkt. Das sentix Sektor Sentiment hilft als konträrer Indikator und bisweilen auch als Richtungsindikator dabei, erfolgreiche Investment-Entscheidungungen in Bezug auf die Aktienbranchen Europas zu treffen. Es dient darüber hinaus als Instrument zur Identifikation von Branchen, die zu Anlegerlieblingen geworden sind oder gegenüber denen Verweigerungshaltungen vorliegen. Auch diese Informationen können für aussichtsreiche Portfolioentscheidungen genutzt werden.

Das sentix Sektor Sentiment ist methodisch eine Kombination aus „Sentiment“ und „Strategischem Bias”. Denn anders als bei der wöchentlichen sentix-Umfrage zu den Finanzmärkten, ist die Frage, die den Anlegern zur Ermittlung des Sektor-Sentiments gestellt wird, nicht in zwei Fristen unterteilt. Es wird hier ausschließlich nach der 6-Monats-Erwartung der Investoren gefragt, nicht aber nach deren 1-Monats-Erwartung, wie es in der wöchentlichen Finanzmärkte-Umfrage der Fall ist. Dadurch sind die Informationen beider Zeitebenen in den Umfrageergebnissen enthalten. Deshalb trägt das Sektor-Sentiment sowohl Eigenschaften des klassischen sentix Sentiments (1-Monats-Erwartung), das als konträrer Indikator eingesetzt wird, als auch des sentix Strategischen Bias (6-Monats-Erwartung) in sich, der typischer Weise als Richtungsindikator Verwendung findet.

Wie man den Indikator nutzt

sentix Sektor Sentiment: ein relatives Maß. Warum?

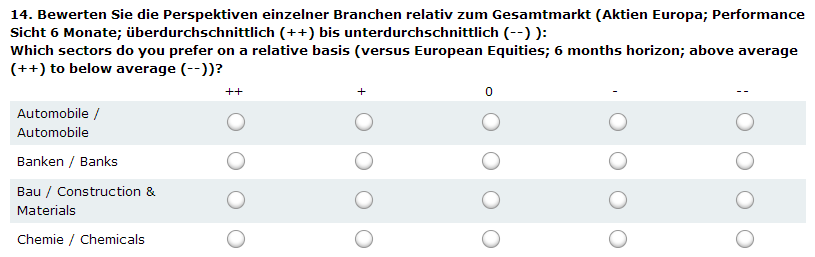

Das sentix Sektor Sentiment ist als ein relatives Maß konstruiert. In der einmal im Monat (jeweils am dritten Freitag eines Monats) stattfindenden sentix-Umfrage zu den 19 Stoxx-Branchen werden die Anleger danach gefragt, wie sie die Performance einer Branche im Verhältnis zum Gesamtmarkt auf Sicht der nächsten sechs Monate einschätzen (Outperformance, Marktperformance, Underperformance). Die Fragestellung ist so gewählt, weil Aktienmärkte in aller Regel längerfristigen Aufwärtstrends unterliegen, die bei einer vom Gesamtmarkt losgelösten Bewertung tendenziell zu nur wenig differenzierten Antworten der an der Umfrage teilnehmenden Investoren führen würde.

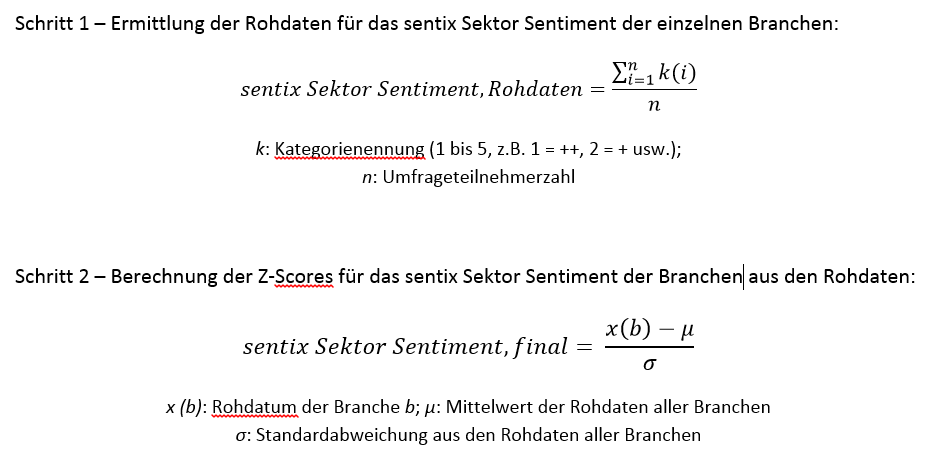

In einem zweiten Schritt werden die erhaltenen einzelnen Branchenwerte zu einem gegebenen Zeitpunkt über die Branchen hinweg (zur genauen Konstruktion s. weiter unten) normalisiert und als Z-Scores berechnet. Dies geschieht, um dem Nutzer eine eindeutige, vergleichbare Einschätzung dieses Sentimentmaßes zu geben. U.a. werden hierdurch nämlich auch mögliche Biases in den Antworten (zum Negativen oder Positiven hin) ausgeglichen, weil Z-Scores um den Wert null zentriert sind.

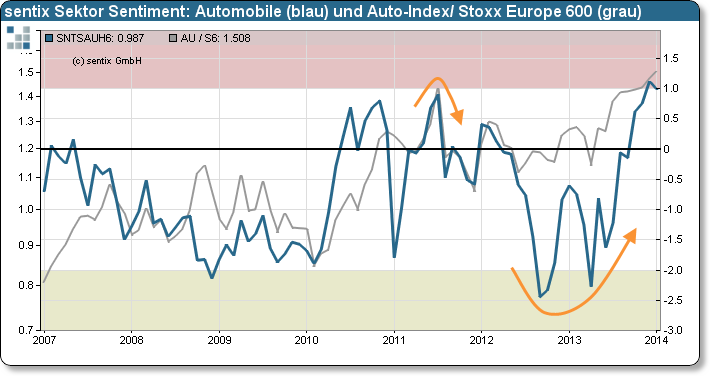

Entsprechend der Konstruktion des sentix Sektor Sentiments als relatives Maß eignet sich der Indikator in erster Linie als Signalgeber für die Über-, Unter- oder Neutralgewichtung einer Branche. Bei der Umsetzung eines solchen relativen Signals ist es naheliegend, die ausgewählte Branche gegen den entsprechenden Markt zu stellen – also z.B. den Kauf eines Automobil-Indexes bei gleichzeitigem Verkauf des Gesamtmarkt-Indexes vorzunehmen (sofern für die Autobranche ein Signal zur Übergewichtung vorliegt).

Auch können absolute Kauf- oder Verkaufsentscheidungen für Branchen-Indizes oder -Futures mittels Indikationen aus dem Sektor-Sentiment getroffen werden. Dann sollte allerdings vorher über andere Indikatoren, z.B. den sentix Strategischen Bias für europäische Aktien oder den sentix Konjunkturindex für Euroland, geklärt sein, welche Entwicklung für den Gesamtmarkt zu erwarten ist. Ergibt sich z.B. die Erwartung steigender (sinkender) Aktienmärkte, dann kann eine Branche, für die laut Sektor-Sentiment mit einer Outperformance (Underperformance) zu rechnen ist, auch gekauft (verkauft) werden, ohne dass sie durch den Verkauf (Kauf) des Gesamtmarkt-Index gegenfinanziert wird.

Einsatz als konträrer Sentiment-Indikator

Klassische Sentiment-Indikatoren werden als konträre Indikatoren eingesetzt. Sie senden dann die besten Signale, wenn sie Extremwerte erreicht haben: Bei Höchstständen zeigen sie an, dass ein Verkauf am betrachteten Markt erfolgen sollte (weil dann die meisten Anleger bereits im Markt engagiert sind, oftmals auch aufgrund von Euphorie entgegen ihrer rationalen Überzeugung).

Bei Tiefstständen geben diese Indikatoren umgekehrt ein Kaufsignal (weil dann kaum noch Anleger investiert sind, meist auch aufgrund von Angst oder Panik entgegen ihrer eigentlichen Grundüberzeugung). Die Signale sind in der Regel bei Tiefstständen eindeutiger, was einerseits daran liegt, dass Aktienmärkte tendenziell steigen, und andererseits daran, dass bei Aufkommen von Panik die Reaktionen der Anleger, also deren Portfolioanpassungen, heftiger ausfallen als in Situationen, in denen Euphorie entsteht.

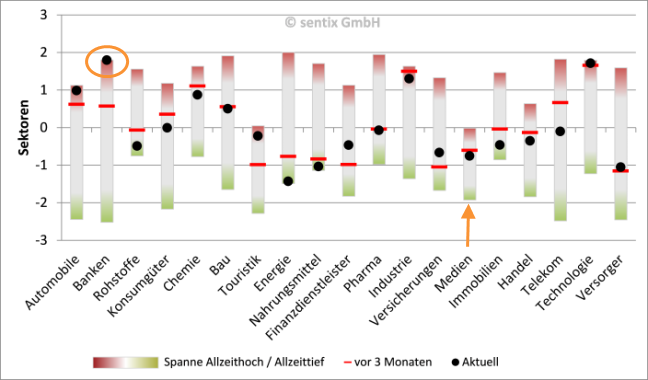

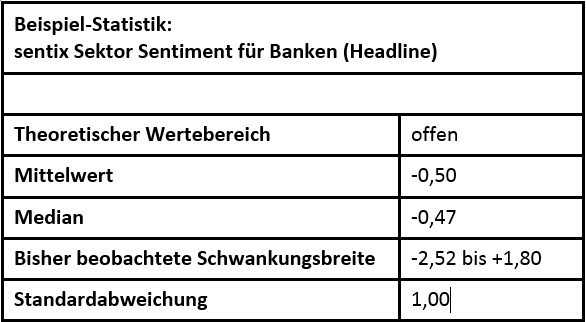

Das sentix Sektor Sentiment für die 19 Stoxx-Branchen pendelt – wie ein klassischer Sentiment-Indikator – in der Regel zwischen einem Maximum und einem Minimum und signalisiert an diesen Extremwerten Gelegenheiten zum Ein- oder Ausstieg in eine Branche. Allerdings sind die sentix Sektor Sentiment-Indizes als Z-Scores konstruiert. Daraus folgt, dass sich die historischen Höchst- und Tiefstpunkte der Sentiment-Werte der einzelnen Branchen im Zeitablauf verschieben können. Auch ist zu beobachten, dass die Spannen, innerhalb der sich die bisherigen Werte des Sektor-Sentiments der verschiedenen Branchen bewegen, voneinander unterscheiden: Untenstehende Grafik (aus dem Januar 2014) zeigt, dass z.B. das Sektor-Sentiment für Banken in etwa zwischen -2,5 und +2 Standardabweichungen schwankt, das Medien-Sentiment hingegen nur in einer Range von -2 bis 0.

Abbildung 1: Spannen der bisherigen Ausprägungen des sentix Sektor Sentiments für die 19 Stoxx-Branchen und aktuelle Werte aus dem Januar 2014

Deshalb ist Folgendes bei der Interpretation des sentix Sektor Sentiments als Kontraindikator zu beachten:

- Grundsätzlich senden Werte von rund -2 oder kleiner sowie von rund +2 oder größer für sich genommen konträre Signale

- Liegen für eine Branche Extremwerte vor, die nicht an die unter a) genannten Extrembereiche heranreichen, so ist bei diesen Vorsicht geboten. Hier kann es sein, dass eine strukturelle Zuversicht oder Verweigerung über Jahre hinweg bestand oder besteht, die sich aber gegebenenfalls irgendwann auflöst. Löst sich eine solche strukturelle Wahrnehmung der Anleger auf, verschieben sich die Extremwerte für die Branche. In dieser Situation sind sie dann, obwohl sie bezogen auf die Branche bis zu diesem Zeitpunkt Extreme darstellen, nicht konträr zu interpretieren.

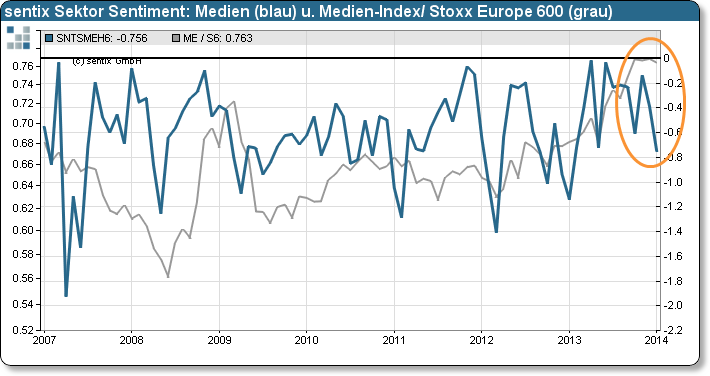

Ein Beispiel hierfür ist das Aktiensegment „Medien", das seit dem Platzen der New Economy-Blase von den Anlegern chronisch schwach eingeschätzt wird. Eine veränderte Grundhaltung sollte irgendwann in Zukunft das Maximum der bisherigen Sentimentausprägungen nach oben verschieben. Während dieses Prozesses sind dann die jeweils neuen Maxima aber keine Kontraindikatoren mehr, sondern Richtungsindikatoren.

Um das Beispiel des Banken-Sentiments aus obiger Grafik (Abb. 1) nochmals aufzugreifen: Das sentix Sektor Sentiment für Banken fällt hier nicht nur durch eine besonders weite Spanne auf, innerhalb der es sich bewegt, es notiert dort auch auf einem Allzeithoch (bei knapp zwei Standardabweichungen). Damit sendet es ein Verkaufssignal. Warum? Das hohe Sentiment zeigt an, dass bereits die breite Masse der Anleger davon überzeugt ist, dass die Bankentitel in den kommenden Monaten den Gesamtmarkt outperformen werden. Viele der Investoren mit diesen Erwartungen werden schon in Bankenaktien engagiert sein. Damit ist unwahrscheinlich, dass in der nächsten Zeit noch zusätzliche Käufer für diese Titel an den Markt treten. Dementsprechend wird der Aufwärtsdruck auf die Kurse von Bankenaktien nachgeben. Gleichzeitig erhöht sich der Anteil an investierten Anlegern, die zu Gewinnmitnahmen neigen könnten, was Abwärtsdruck auf die Kurse auslösen könnte. Die Kombination aus beidem (weniger zusätzliche Käufer, mehr zusätzliche Verkäufer) spricht dann für ein Ende der Outperformance-Periode.

Die Ausbildung von Sentiment-Divergenzen als antizyklisches Signal

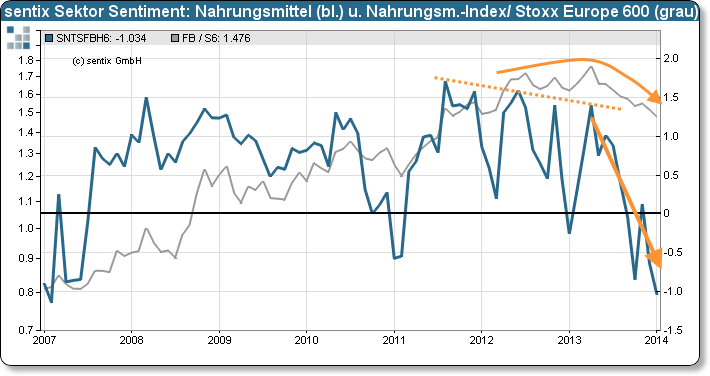

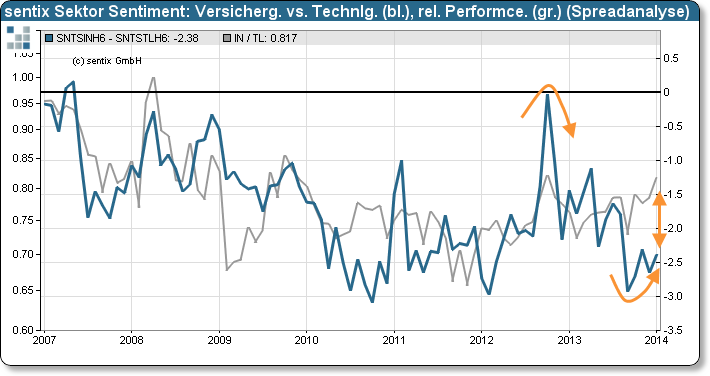

Wie bei anderen Sentiment-Indikatoren können auch beim sentix Sektor Sentiment so genannte Sentiment-Divergenzen auftreten. Diese sind dadurch gekennzeichnet, dass eine Folge von Hochs oder Tiefs des Senti-mentIndex im Trend in die entgegengesetzte Richtung des Trends der entsprechenden Folge von Hochs oder Tiefs beim zugehörigen Branchenindex (oder -future) läuft. Sentiment-Divergenzen weisen in der Regel darauf hin, dass der zugehörige Markttrend vor einer Umkehr steht – weil sie anzeigen, dass die (maximale) Kraft der Bullen (bei einer Folge von Hochs) bzw. der Bären (bei einer Folge von Tiefs) im Zeitablauf schwindet.

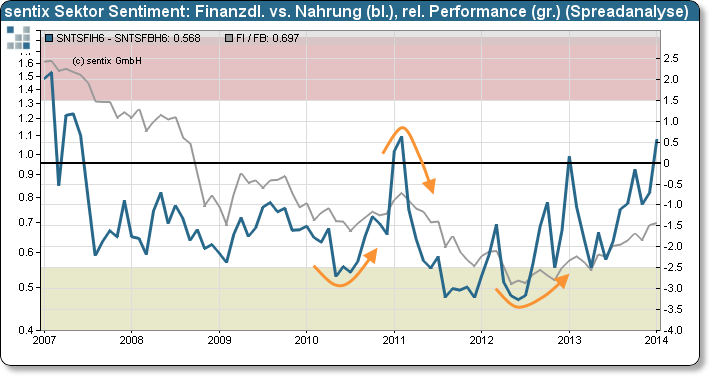

In Abbildung 4 in der Rubrik "Abbildungen" (nicht im hiesigen Fließtext) findet sich ein Beispiel: Hier zeigt sich im sentix Sektor Sentiment für Nahrungsmittel (blaue Linie) eine von Ende 2011 bis Mitte 2013 abwärts gerichtete Folge von Hochs (gebrochene orange Linie). Doch im selben Zeitraum steigt die relative Performance der Nahrungsmittel-Aktien im Trend weiter an (graue Linie). Dieses Auseinanderdriften der Entwicklungen bei Sentiment und relativer Wertentwicklung des Branchen-Index ist die Sentiment-Divergenz. Sie deutet in Abbildung 4 darauf hin, dass die relative Performance der Nahrungsmittelaktien vor einer Trendwende steht – und tatsächlich hat diese dann ab Mitte 2013 stattgefunden!

Einsatz als Richtungsindikator im Sinne des Strategischen Bias

In Phasen, in denen das sentix Sektor Sentiment für eine Branche sich nicht in extremen Bereichen bewegt, die eine hohe Wahrscheinlichkeit für eine Trendumkehr signalisieren, kann das Sektor-Sentiment als Richtungsindikator für die zugehörigen relativen Performance-Indizes eingesetzt werden. Denn es hat zumeist einen Vorlauf vor der Entwicklung der zu ihr passenden relativen Performance (s. z.B. Abbildungen 4 und 5 in der Rubrik "Abbildungen"). Es ist in solchen Phasen jedoch schwierig zu ermitteln, wie viel „Sentiment" (preisgeleitete Stimmung) und wie viel „Strategischer Bias" (rationale Grundüberzeugung) jeweils in dem Indikator steckt. In Phasen, in denen sich das Sektor-Sentiment sehr ähnlich wie die relative Performance entwickelt, ist es wahrscheinlich, dass der Indikator hauptsächlich eine durch die Preisentwicklung getriebene Stimmung widerspiegelt und darüber hinaus keine Zusatzinformation in sich trägt. In Phasen, in denen sich das sentix Sektor Sentiment deutlich anders als die relative Performance verhält – also entweder stärkere Veränderungen aufweist oder sich sogar in die entgegengesetzte Richtung bewegt –, ist hingegen die Wahrscheinlichkeit hoch, dass der Indikator eine sich wandelnde Grundüberzeugung der Anleger für den betrachteten Markt widerspiegelt (s. z.B. Abbildung 5 in der Rubrik "Abbildungen", Jahr 2012).

Identifikation von „Anlegerlieblingen" und Verweigerungshaltungen

Entwickelt sich das Sektor-Sentiment entgegengesetzt zur relativen Performance, kann das auch darauf hindeuten, dass es sich bei der betreffenden Branche um einen „Anlegerliebling" handelt oder dass die Anleger gegenüber dem Sektor eine Verweigerungshaltung eingenommen haben. Solche Phänomene treten beispielsweise dann auf, wenn sich in der Vergangenheit die Aktien einer Branche über lange Zeit hinweg einer besonders guten oder eine besonders schlechten Wertentwicklung gegenübersahen, die die Investoren dann fortschreiben – weil sie z.B. gegenüber der Branche sorglos geworden sind und Informationen, die gegen ihr Branchenbild sprechen, ausblenden (selektive Wahrnehmung).

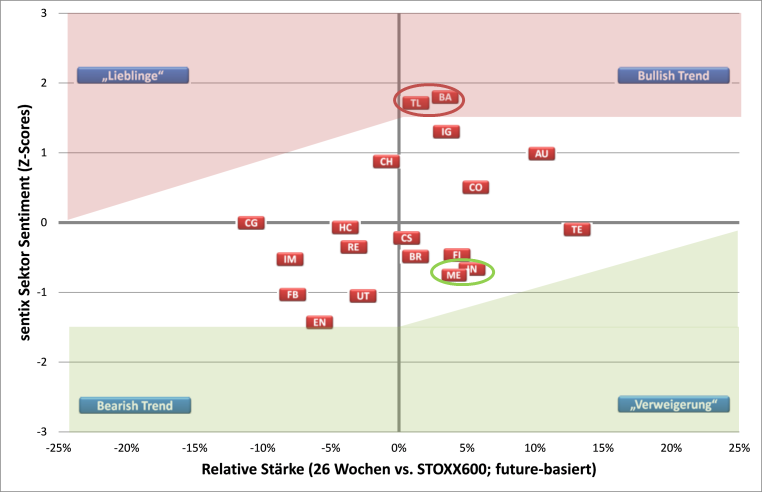

Gut zu identifizieren sind solche „Lieblinge" oder „ignorierten Outperformer" (= Verweigerungshaltungen) in einem Diagramm, in dem an der x-Achse die Outperformance einer Branche (relative Stärke) abgetragen wird und dieser an der y-Achse das sentix Sektor Sentiment gegenübergestellt wird. In untenstehender Grafik ist als relative Stärke an der x-Achse die relative Wertentwicklung der jeweiligen Branche als 26-Wochen-Performance gegenüber dem Gesamtmarkt abgetragen.

Abbildung 2: Diagramm zur Identifikation von „Anlegerlieblingen" und „Verweigerungen"

Besonders interessant sind in einer solchen Darstellung einerseits Branchen, die eine Outperformance ausweisen (rechte Hälfte der Grafik) und gleichzeitig von den Anlegern als relativ unattraktiv eingeschätzt werden (untere Hälfte der Grafik). Das sind die Aktiensektoren, gegenüber denen sich die Investoren verweigern und die diese mit der Zeit – bei fortgesetzter Outperformance – für sich entdecken, was den positiven Preistrend dann noch verstärkt.

Andererseits sind diejenigen Branchen beachtenswert, die aktuell eine Underperformance zu verzeichnen haben (linke Hälfte des Diagramms) und dabei von den Anlegern als überdurchschnittlich attraktiv angesehen werden (obere Hälfte der Grafik). Branchen, die sich einer solchen Konstellation gegenübersehen, gehören zu den „Lieblingen" der Anleger. Hier sind die Investoren – zumindest vorübergehend – aus Begeisterung (über weiter zurückliegende Performance, über bestimmte Attribute oder aus Zeitgeist heraus) blind gegenüber der aktuell schwachen Wertentwicklung geworden. Aber auch in diesem Fall wird früher oder später ein Erkenntnisprozess bei den Anlegern einsetzen, der einen zusätzlichen Verkaufsdruck auf die Papiere der jeweiligen Branche ausüben wird – mit entsprechend negativen Folgen für die weitere (relative) Performance.

In Abbildung 2 gehören zum Beispiel Medien-Aktien („ME") und Versicherungstitel („IN") zu den Aktien, gegenüber denen die Anleger eine Verweigerungshaltung eingenommen haben (s. jeweils rechts unten). Hingegen sind Chemie-Aktien („CH", links oben) tendenziell zu den „Anlegerlieblingen" zu rechnen, ebenso wie Technologie- und Bankentitel – selbst wenn letztere hier noch eine leichte Outperformance gegenüber dem Gesamtmarkt auf 26-Wochen-Basis vorweisen können.

Bildung von Sektor-Paaren (Eingehen von gleichzeitigen Long- und Short-Positionen)

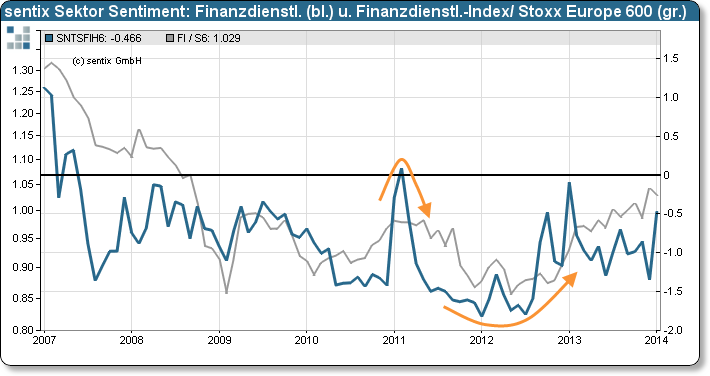

Sind Branchen identifiziert, für die in der nächsten Zeit Out- oder Underperformances zu erwarten sind, können so genannte Sektor-Paare gebildet werden, bei denen das Eingehen der Position bei einer Branche durch das Eingehen einer umgekehrten Position bei der anderen Branche finanziert wird. In einem solchen Fall wird also eine Long-Position für eine Branche aufgebaut, für die ein Outperformance-Signal vorliegt, und gleichzeitig eine Short-Position für einen Aktien-Sektor, für den eine Underperformance erwartet wird. Abbildungen 7 und 8 (in der Rubrik "Abbildungen") zeigen Beispiele. Besonders eindrucksvoll ist in Abbildung 7 das Tief, das sich 2012 im relativen Sentiment von Finanzdienstleistern und Nahrungsmitteln ausgebildet hat und auf das Mitte 2012 ein kräftige Auf-wärtsbewegung folgte, die wiederum einen Anstieg der relativen Performance nach sich zog.

Zusammenspiel mit anderen sentix-Indikatoren

Häufig stellen sich die Konstellationen in Echtzeit nicht so klar dar, wie sie rückblickend im Chart wirken. Es kann also hilfreich oder notwendig sein, eine aus dem sentix Sektor Sentiment erhaltene Indikation auf ihre Stichhaltigkeit zu prüfen, indem weitere Indikatoren zu Rate gezogen werden. Gleichzeitig kann das Sektor-Sentiment für die Interpretation anderer sentix-Indizes eine zusätzliche Informationsquelle darstellen.

Folgende Indikatoren aus dem sentix-Datenkranz können das sentix Sektor Sentiment ergänzen:

- Wenn identifiziert werden soll, ob demnächst eher für zyklische oder eher für defensive Branchen eine Outperformance zu erwarten ist, bieten sich vor allem zwei sentix-Indizes für die europäischen Aktienmärkte an: das sentix Sentiment als konträrer Indikator und der sentix Strategische Bias als Richtungsindikator. Ein sehr niedriges Sentiment (das Angst oder Panik signalisiert) deutet z.B. auf einen bald steigenden Gesamtmarkt und damit auf Outperformance-Chancen für zyklische Branchen hin. Gleiches gilt für einen zunehmenden Strategischen Bias (auf idealer Weise überdurchschnittlichem Niveau), der die Grundüberzeugungen der Anleger widerspiegelt. Die umgekehrte Konstellation – hohes Sentiment, sinkender Strategischer Bias auf idealtypisch niedrigem Niveau – zeigt eine Gelegenheit für defensive Branchen an. Kombiniert werden sentix Sentiment und sentix Strategischer Bias im sentix Zeitdifferenz Index, der alternativ zu den beiden Einzelindikatoren einsetzbar ist. Ferner kann beim Market-Timing die sentix Anlegerpositionierung für europäische Aktien als konträrer Indikator genutzt werden.

- Soll es darum gehen, die richtige Phase eines Konjunkturzyklus zu identifizieren, um daraus zusätzlich Schlüsse für anstehende Sektor-Rotationen abzuleiten, so bietet sich als Ergänzung der sentix Konjunkturindex für Euroland an.

- Zum Stand der Euro-Krise gibt der sentix Euro Break-up Index Auskunft: Er kann eine sinnvolle Ergänzung zum sentix Sektor Sentiment sein, wenn dieses Signale für Branchen sendet, die „Euro-Krisen-Lieblinge" darstellen (wie z.B. Pharma oder Konsumgüter) oder die während der Krise besonders gemieden wurden.

Aus dem sentix Sektor Sentiment können umgekehrt auch Rückschlüsse auf die anstehende Gesamtmarktperformance gezogen werden:

- Eine hohe Zahl an „Lieblingen" oder „Verweigerungen" kann auch zum Gesamtmarktfaktor werden. Denn in diesem Fall ist es wahrscheinlich, dass eine Vielzahl an kognitiven Dissonanzen vorliegt. Dies bedeutet nichts anderes, als dass den Markt dominierende Themen von den Anlegern offensichtlich nicht verstanden werden. Sobald sich die Anleger dann von ihren „Lieblingen" lösen, verstärkt dies nochmals die vorherrschende Marktbewegung und löst eine umfangreiche Sektor-Rotation aus.

Anwendung

Specifications

- Code: SNTS

- No. Serien: 117

- Start: 2002-02-09

- Rhythm.: monthly

- Fristigkeit: mittelfristig (6 Monate), Erwartungen

- Investor: Institutionelle, Privatanleger, Headline Index

- Land / Region: Euroland

- Frei verfügbar: sentix Website, Bloomberg L.P.

Comments (0)